Il y a maintenant 15 jours (cela paraît une éternité), je demandais à mes étudiants de bien regarder l’évolution de la pandémie et je leur parlais du krach boursier en cours en leur disant que nous étions à un tournant important et que les semaines à venir allaient être déterminantes.

Un très bref résumé de la situation à cause d’un graphique

Tout d’abord, j’ai répondu a une amie qui m’avait tagué sur un post. Voici ma réponse puis vous aurez en détail des explications. C’est assez caricatural et en même temps assez juste. Trop exagéré. Les dangers suivants, parce qu’ils ont une échéance plus lointaine, dépen dent de notre capacité à changer de trajectoire pour atténuer les conséquences. On peut se réorganiser à minima et c’est ce qui est en train de se produire je l’espère. Mais il faut comprendre que l’échelle de temps n’est pas la même. Quand on regarde la matrice d’Eisenhower, on sait qu’on gère d’abord l’urgent, puis l’important, puis le reste. Aujourd’hui l’urgent c’est de sauver le maximum de vies. Et vite. Donc le Covid19 est prioritaire.

dent de notre capacité à changer de trajectoire pour atténuer les conséquences. On peut se réorganiser à minima et c’est ce qui est en train de se produire je l’espère. Mais il faut comprendre que l’échelle de temps n’est pas la même. Quand on regarde la matrice d’Eisenhower, on sait qu’on gère d’abord l’urgent, puis l’important, puis le reste. Aujourd’hui l’urgent c’est de sauver le maximum de vies. Et vite. Donc le Covid19 est prioritaire.

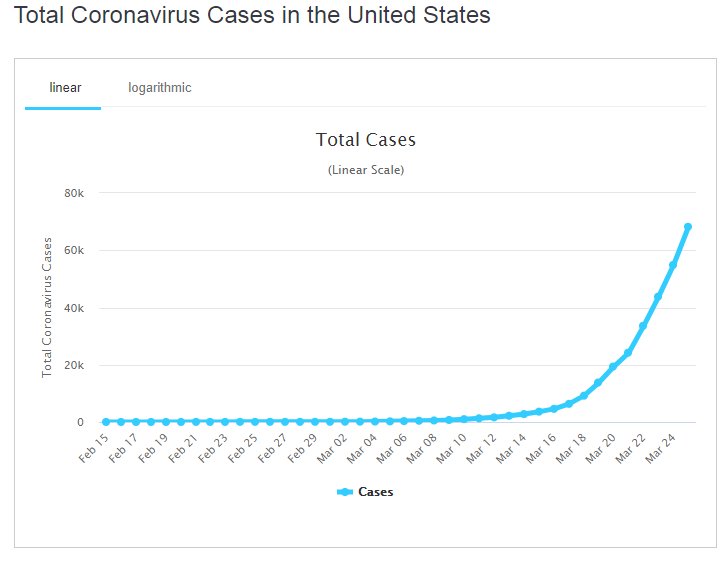

Effectivement, la crise sanitaire probablement va déclencher une crise économique et on a déjà un krach boursier. On ne connaît pas encore l’ampleur de la déflagration. Ca va dépendre de l’ampleur de l’épidémie aux USA. Aujourd’hui c’est mal parti. La progression de l’épidémie est affolante là-bas. Les 25 % d’américains sans couverture maladie recevront la facture. En moyenne 35 000 $ par personne non couverte. Ils ne pourront pas payer. Les emplois vont se dégrader et il y a déjà la dette étudiante qui est un sujet explosif là-bas qui sera difficile à rembourser. Comme les chinois n’achètent plus la dette américaine et ont mis fin à ce qu »on a appelé « Bretton Woods 2 », ça risque d’être sportif. On verra les décisions de l’administration américaine. Mais New-York confiné quand tu sais que le USA c’est 20 % du PIB mondial …

On va avoir probablement un contre choc pétrolier dans 6 mois à un an qui arrive. Le pétrole de schiste et une partie de l’industrie des USA est en train de plonger. C’est 12 millions de barils jours sur les presque 100 barils jours de la production mondiale. Tous les investissements sont à l’arrêt on verra l’effet dans un ou deux ans. Au moment de la reprise, il manquera du pétrole. Aujourd’hui, il y a 10 % de pétrole en trop. Mais demain au moment de la reprise pas sûr.

J’ai discuté en off avec des spécialistes du secteur. les compagnies pensent que la crise coronavirus va durer au minimum jusqu’en juin. Ils ont deux scénarios. Un fin juin, un fin septembre. Un autre avec une plus faible probabilité d’une crise sanitaire de 2 ans si on ne trouve pas de vaccin ou de traitement d’ici là.

On a une espèce d’effet ciseaux. En dessous de 45 $ le baril, l’industrie n’est pas rentable. En dessus de 100 $ c’est l’économie qui ne peut absorber le prix du baril dans sa chaîne de valeur. Il y a aussi le problème du réchauffement climatique mais dans ce schéma, il manque le problème des ressources. Mais on peut limiter la casse si on a conscience de ce qui nous attend. Idem sur la perte de biodiversité et les effondrements écologiques. Mais de toute façon notre modèle de vie actuel n’est pas soutenable.

Il y a deux possibilités. Soit on ferme les yeux et on reste dans le déni actuel et effectivement cette illustration sera totalement vraie, soit on prend acte et on fait des sacrifices pour un bon bout de temps et on évitera cette image. Comme disait Churchill, je n’ai à vous offrir que du sang et des larmes. Je ne sais pas combien de temps ça va durer mais en regardant lucidement la situation on peut garder un espoir raisonnable.

1. Le krach en cours

– Pour la bourse, on a quelques données assez édifiantes :

– Pire que 1929 et 2008. Presque 3 fois plus d’argent évaporé qu’en 2008. Plus que le PIB américain. L’équivalent d’un quart du PIB mondial.

– Le « Bear market » le plus rapide de l’histoire. 19 séances contre 28 en 1929, 37 en 1987 et 200 séances en 2008.

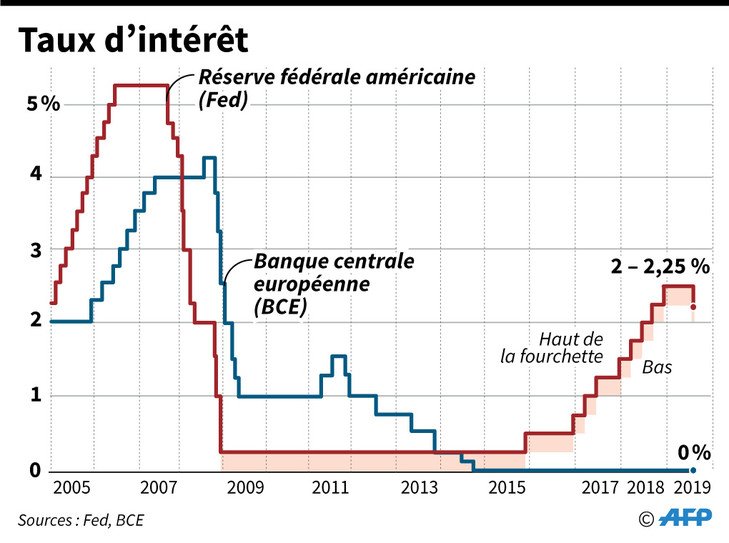

– La baisse des taux de la Fed. 0,25%. C’est le taux directeur de la Banque centrale américaine, qui a abaissé par deux fois ses taux en moins de quinze jours, les faisant passer de 1,75% à 0,25%. Si la Réserve fédérale a déjà baissé ses taux à ce niveau – pendant la crise de 2008 – jamais elle ne l’avait fait aussi rapidement. Vous pouvez vérifier ici. Depuis les marchés font le yoyo. Ils se disent qu’ils sont too big to fail. Mais rien n’est moins sûr.

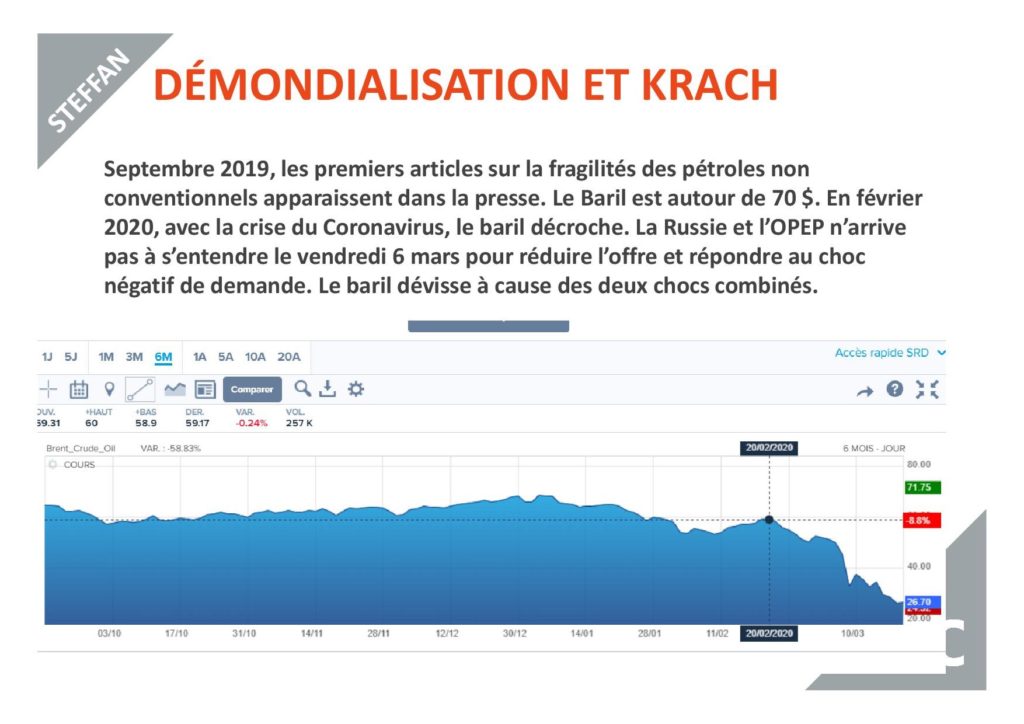

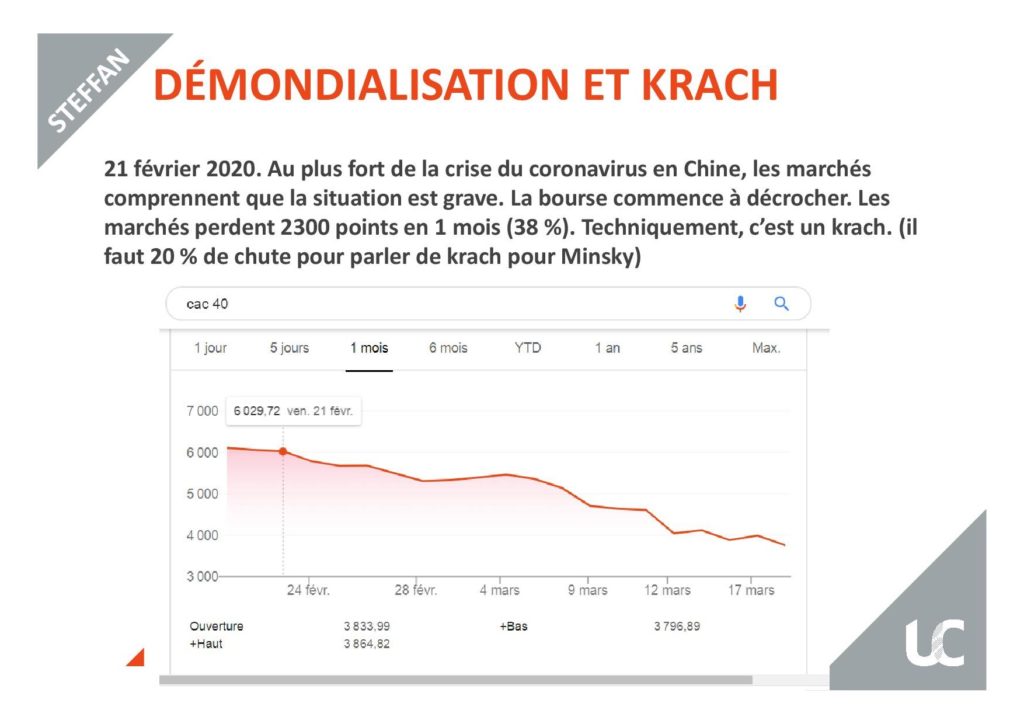

Comme le montre le graphique de cette diapo de cours, la chute du pétrole avait déjà enclenché la chute boursière.

Depuis le 21 février, nous étions déjà en situation de krach.

2. Le processus de démondialisation était déjà en cours

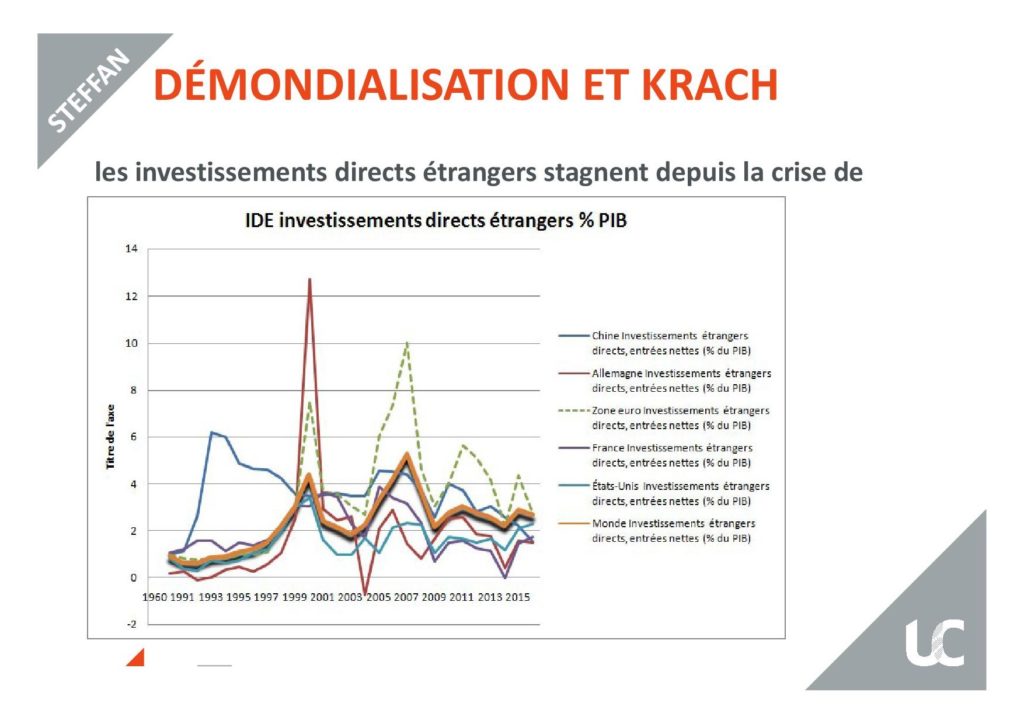

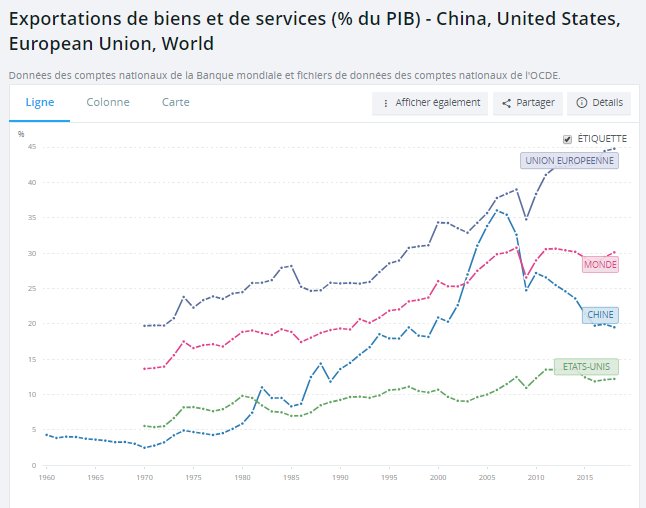

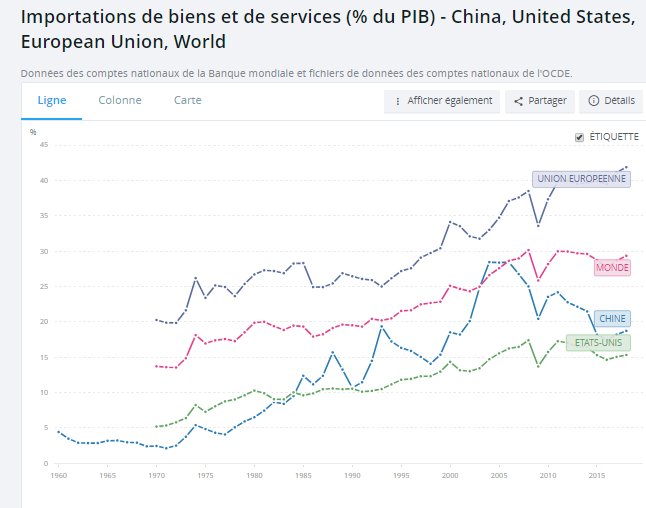

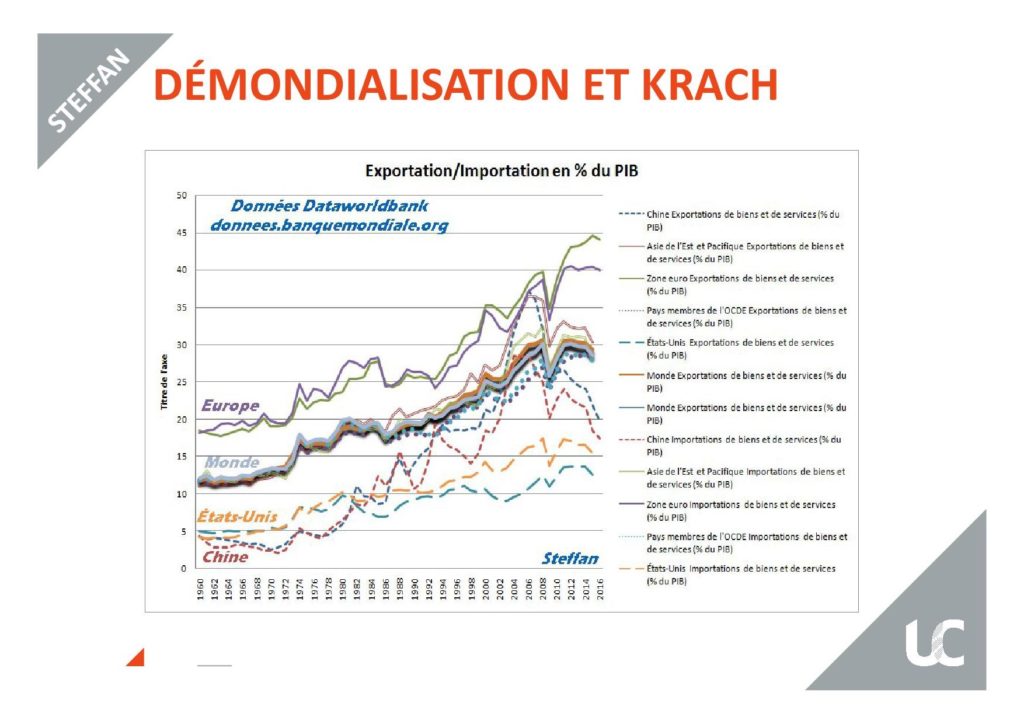

On oublie cependant de dire que le processus de démondialisation était déjà en cours. On le voit en regardant les taux d’ouvertures des différentes régions du monde. J’avais fait ce graphique en 2017 pour un cours. C’était déjà marqué comme l’indiquent les deux diapos suivantes.

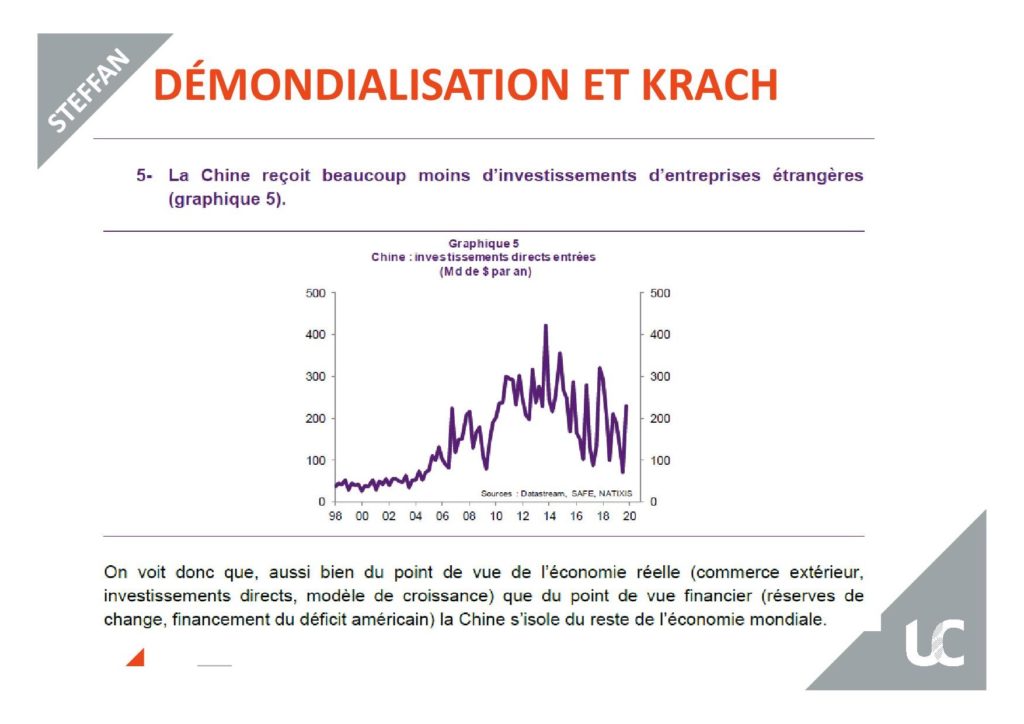

Voici le court commentaire que je faisais à l’époque. La zone euro exporte plus qu’elle n’ importe. l’économie des États-Unis est moins ouverte que ce que l’on pourrait penser. La Chine exporte plus qu’elle n’importe mais on constate que le taux d’importation et d’exportation diminue ce qui laisse à penser que la Chine se tourne vers son marché intérieur. La diapo suivante sur les investissements directs étrangers confirme cette tendance.

J’ai actualisé les données avec les données de la Banque Mondiale. On reste effectivement sur cette trajectoire de démondialisation. Seule l’Europe reste extravertie. L’Allemagne qui a cette option la plus marquée risque d’avoir des difficultés dans un futur proche avec la contraction en cours de l’économie mondiale.

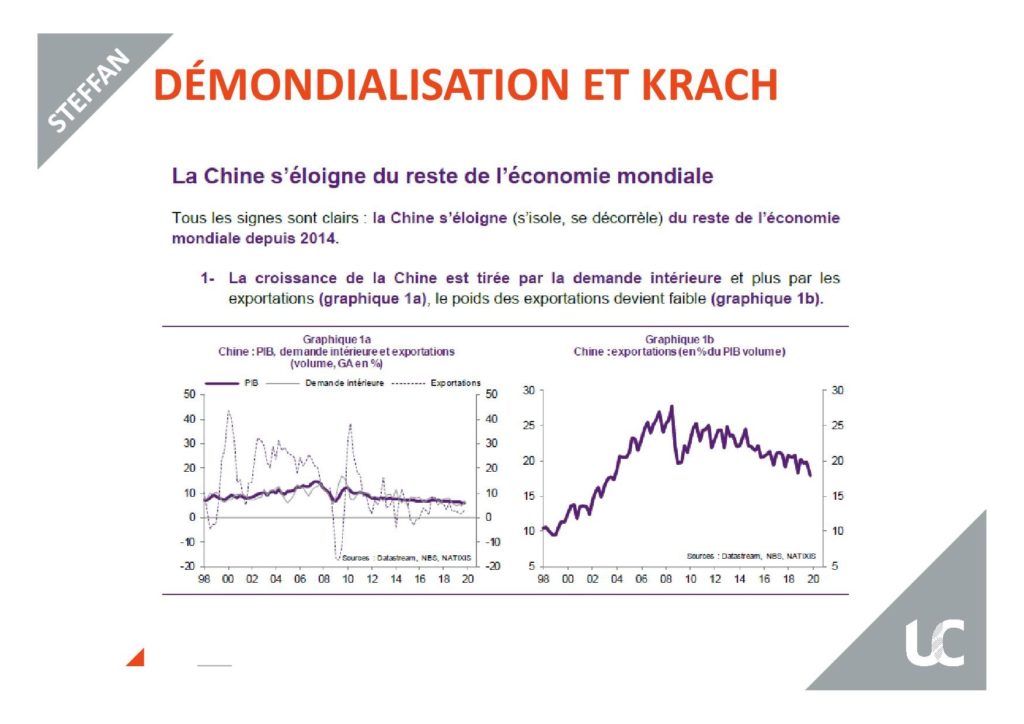

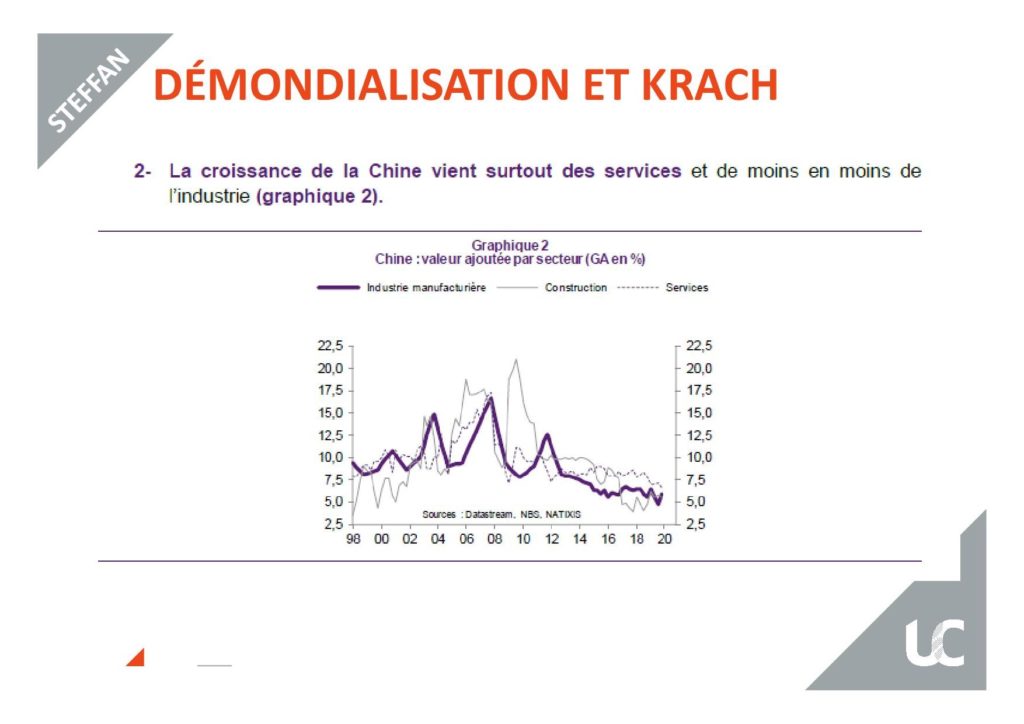

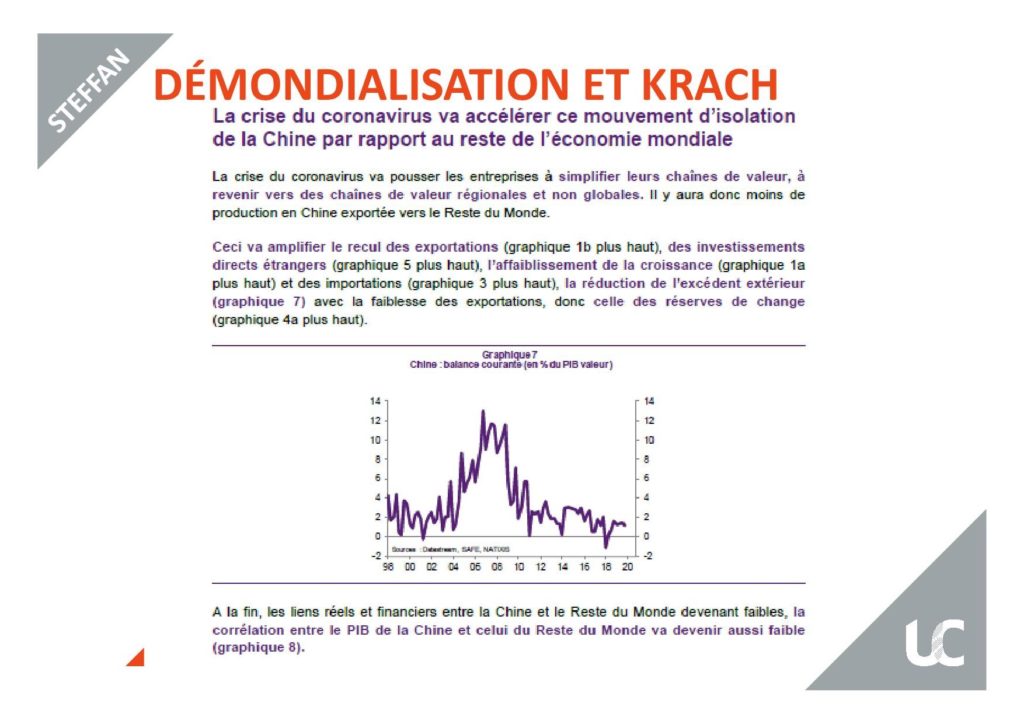

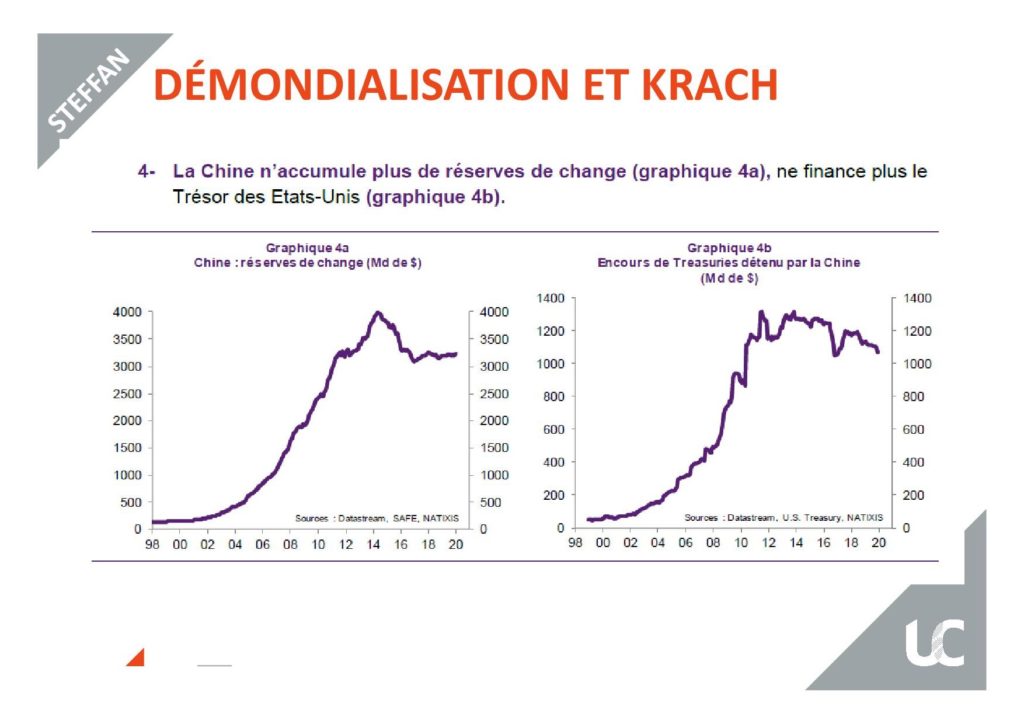

L’idée que la Chine se tourne vers son marché intérieur a été confirmée par Artus. Voici une note Natixis du 3 mars 2020 que j’ai commenté à mes étudiants.

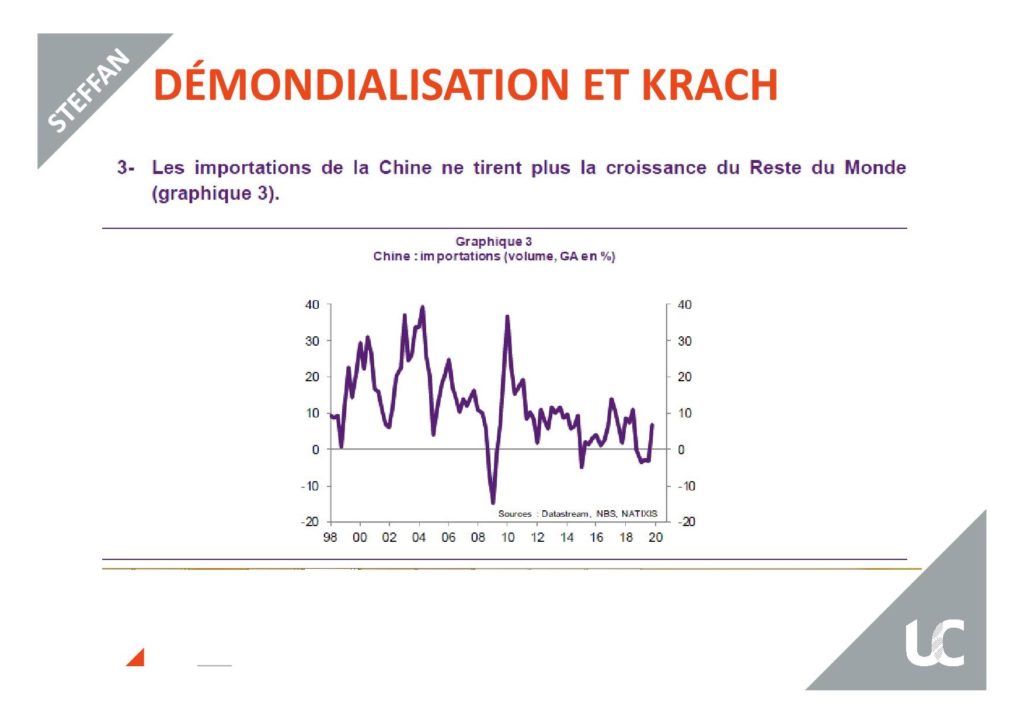

La baisse des importations de la Chine était déjà significative depuis un certain temps.

Le commentaire important à faire, est de faire le constat de la fin de ce que l’on a appelé « Bretton Woods 2 ». La Chine a arrêté d’acheter des Bons du Trésor américain. Elle ne finance plus le déficit américain. Cela explique en partie les tensions entre les États-Unis et la Chine depuis mars 2018.

3. la possible récession était déjà en place

Avant même la crise du Covid19, l’économie mondiale était en phase de ralentissement. La France avait connu un dernier trimestre 2019 négatif (-0,1 %). Elle s’acheminait vers un piteux premier trimestre 2020 ( 0 % voire moins). Techniquement, nous étions dans la définition d’une récession (c’est à dire deux trimestres consécutifs de baisse). Si vous voulez en savoir plus, vous avez cet article. Il y a juste une erreur de départ. C’est bien – 0.1 % et pas – 1% au 4e trimestre 2019. Mais le reste de l’article est intéressant.

4. L’impact du confinement en France entre Charybde et Scylla

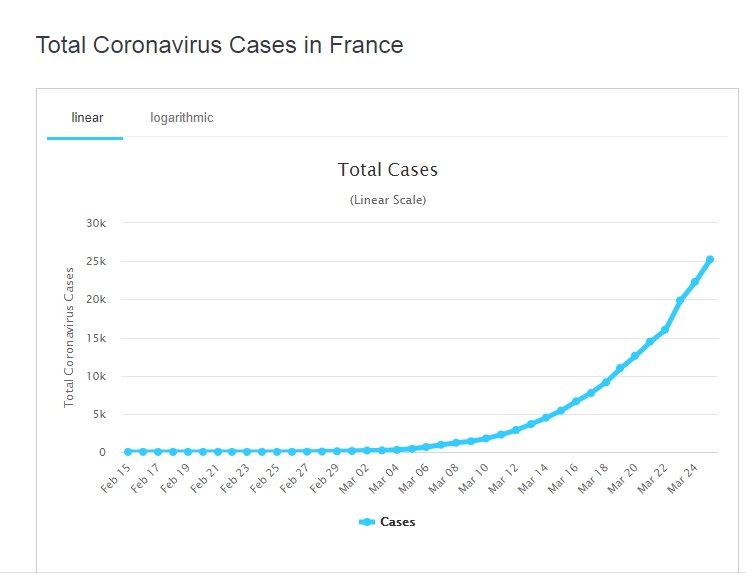

En France, face à l’envolée des contaminations (que l’on peut voir sur ce graphique suivant) l’option du confinement était la plus raisonnable. Surtout quand on connait un peu les exponentielles. Petit rappel mathématique. 2 exposant 10. Ca fait 1024 (on va arrondir à 1000). Quand on vous annonce que le nombre de cas double tous les 3 jours, ça veut dire que 30 jours après (3 *10), vous avez 1000 fois plus de cas. Le 17 mars, jour d’annonce du confinement, on était à plus de 7 000 cas. Si on ne faisait rien on se dirigeait donc vers quelques millions de cas, un mois plus tard. Et donc une hécatombe. Il n’y avait pas d’autre choix que le confinement. On ne pouvait pas compter sur l’immunité de groupe car le virus en se propageant risquait de muter.

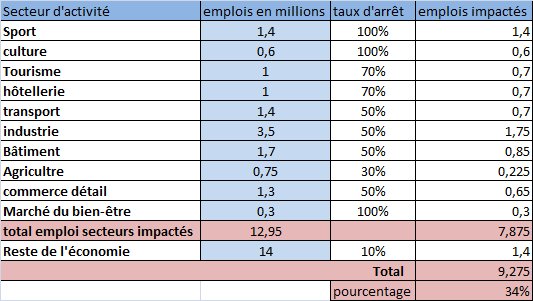

Cependant le confinement actuel pose des problèmes. Vous avez un bon article qui fait le point en détail en suivant le lien. Le gouvernement annonce -2.1 % de PIB par mois de confinement. Jancovici plutôt 4 %. J’ai essayé d’y voir plus clair en faisant les calculs à partir des données de l’INSEE, et d’autres sites de données stats. J’ai dû prendre des hypothèses. Elles sont peut-être contestables. Mais l’ordre de grandeur est autour de – 3 % par mois de confinement. Pour le tourisme je n’ai pas pris un arrêt total, car nous ne sommes pas sur les plus gros mois d’activité de l’année. Voici les tableaux de calcul.

Le plus gros problème n’est pas celui-ci. Certains secteurs ne gérèrent pas énormément de PIB car les marges sont faibles, mais ils sont de très gros pourvoyeurs d’emploi. On peut donc considérer qu’un tier (par le petit bout) des emplois sont impactés par la crise. On a beau suspendre les cotisations, les loyers il va y avoir de la casse. Surtout qu’il faudra probablement au moins 2 mois (voire plus si je lis les études des épidémiologistes) pour contenir la crise sanitaire actuelle.

On va donc avoir des difficultés par la suite.

5. Le coronavirus aux USA

Le plus gros problème semble résider aujourd’hui aux États-Unis où le coronavirus se déploie à une vitesse affolante.

Les États-Unis ont encore moins de lits médicalisés d’urgence que l’Europe quand on rapporte à la population. Le système médical est inégalitaire et 25 % des américains n’ont pas de couverture maladie (trop cher malgré les efforts entrepris par Obama). Quand ils sortent de l’hôpital guéris, ils reçoivent la facture (on verra le problème de la dette dans le point suivant). Une américaine a reçu une facture de 35000 $. Elle va être endettée pour un moment. Si de trop nombreux américains reçoivent une note à la suite de l’épidémie, il va y avoir des défauts de paiement un peu partout. Surtout que les emplois vont être dégradés et que le chômage va exploser et qu’il y a déjà le problème de la dette étudiante qui va s’aggraver à cause de la situation. La particularité de l’emploi aux USA, c’est aussi le faible niveau de protection et le licenciement facile.

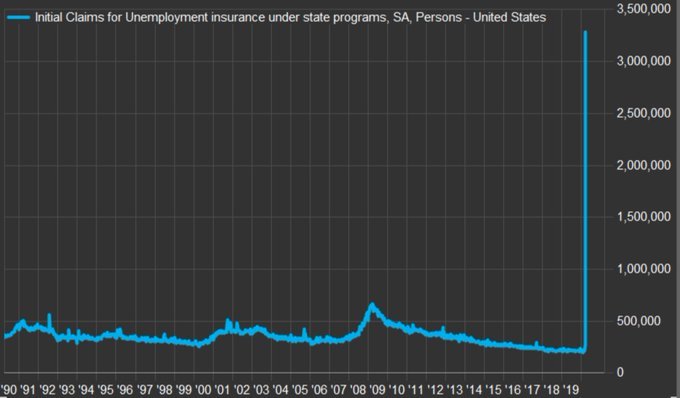

Depuis, hier on assiste à une explosion jamais vue de la demande d’aide fédérale pour l’assurance chômage.

Le graphique montre bien que c’est sans commune mesure avec ce qui a pu être observé en 2008.

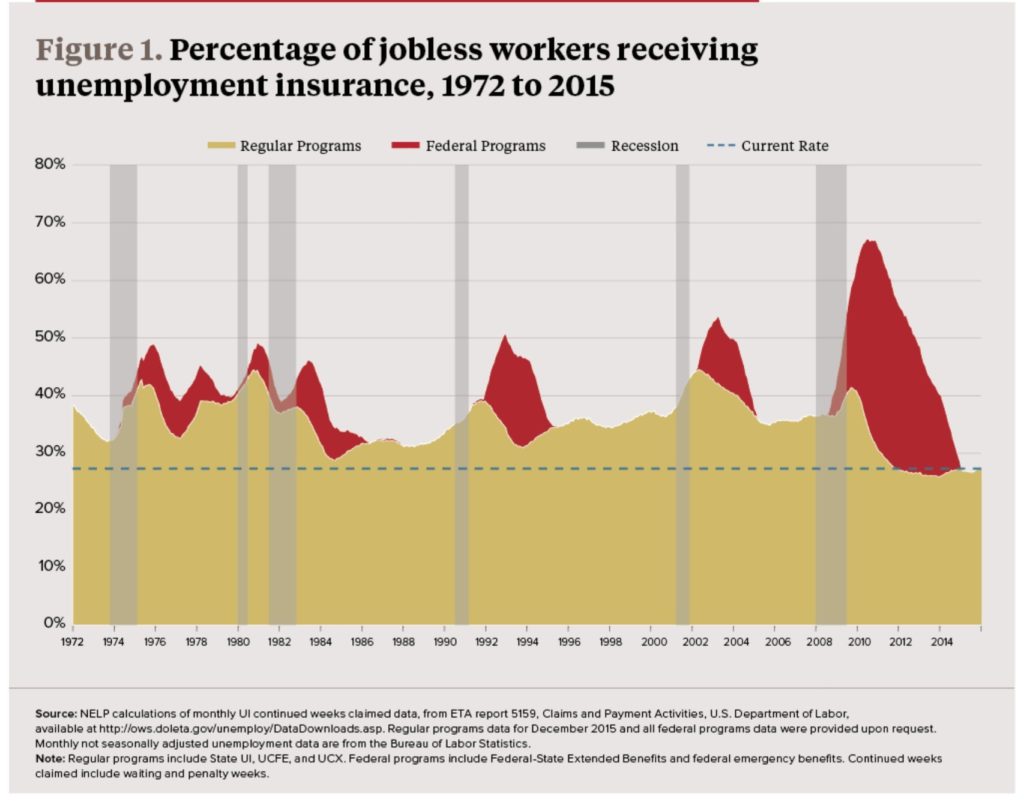

Adam Tooze est vraiment l’économiste à suivre sur Twitter sur ces questions. Les deux graphiques viennent de son profil. Le second graphique montre que cette situation est inhabituelle. Généralement la couverture se fait au niveau des états.

6. Le problème de la dette

Les banques étant too « big to fail » (trop grosses pour les laisser tomber à cause du risque systémique) et too big to jail (trop grosses pour être sanctionnées), elles ont recommencé à spéculer en utilisant la masse d’argent frais injecté par le quantitative easing depuis la crise de 2008 pour augmenter la liquidité. Les achats massifs de titres de dettes aux acteurs financiers ont multiplié par près de cinq les encours d’actifs de la FED et de la Banque du Japon, et par plus de trois ceux de la BCE. C’est énorme. La monnaie banque centrale est essentiellement restée piégée dans le système bancaire. En première analyse, le QE n’a pas induit une explosion de la quantité de monnaie en circulation. L’évolution est erratique mais correspond aussi à l’augmentation du PIB. La croissance avait eu lieu avant 2008.

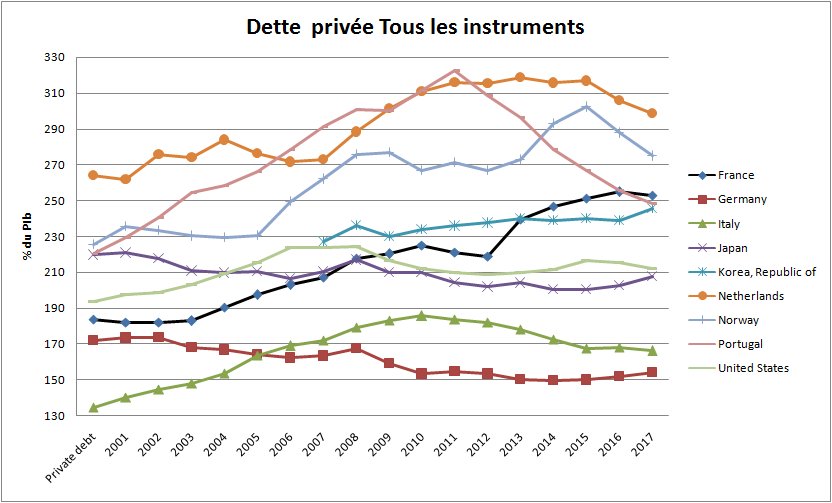

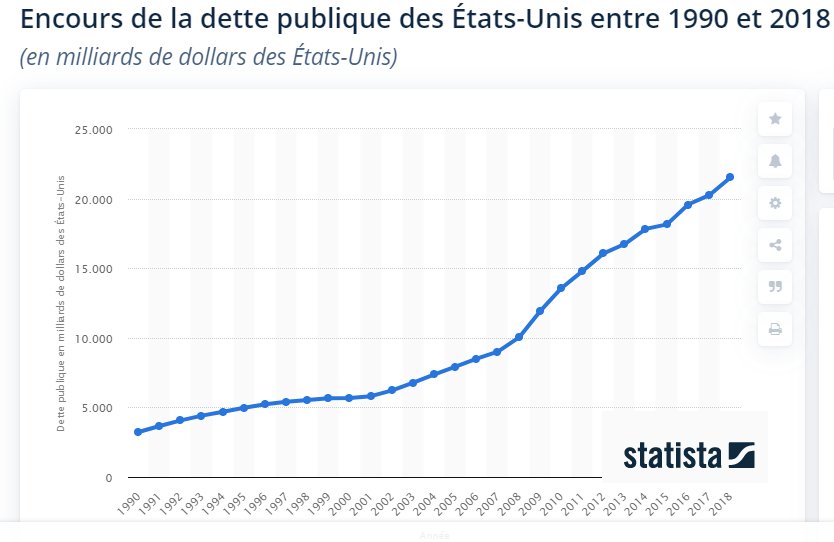

Autre problème : depuis 2008, la dette publique et la dette privée ont augmenté de manière conséquente.

Nous l’avons déjà dit en introduction, la FED, vient de redescendre à 0.25% ses taux directeurs. On est déjà au plancher. Avec devant nous, plein de difficultés. On n’a en fait presque aucune marge de manœuvre. Sauf à racheter en quantité illimité avec des bilans déjà ultra-déséquilibrés.

7. L’industrie du pétrole (quelle conséquence)

Du coup on risque d’avoir des difficultés sur le pétrole. En septembre 2019, il y avait de nombreux articles sur la difficulté du secteur aux USA. Or depuis la décision du 6 mars de la Russie et de OPEP+ les cours sont très bas. Et peu d’entreprises du schiste américain peuvent résister à une guerre des prix. Il n’est pas sûr que la guerre des prix et les problèmes du gaz de schistes se résolvent avec en plus la crise du Covid19. Le secteur pétrolier américain va être encore plus affaibli. Si ce secteur connait des difficultés, il manquera du pétrole au moment de la reprise économique. Or, dès 2017, l’Agence Internationale de l’Energie alertait sur le manque de pétrole après 2020 à cause des investissements insuffisants. C’était la conséquence d’un prix du pétrole trop peu élevé qui rendait les investissements non rentables. Les puits sont rentables quand le baril est au dessus de 50 $. L’économie a du mal à supporter un baril au dessus de 100 $. C’est une vraie difficulté. Il faut un pétrole suffisamment cher pour que l’industrie investisse et pas trop cher pour que le reste de l’économie puisse tourner. Comme l’économie va elle être au ralenti, le pétrole va être bon marché, le pétrole pas très cher. Les investissement n’auront pas lieu et il manquera du pétrole au moment de la reprise dans dans un an. Le pétrole est une marchandise dont l’élasticité est très forte. Un peu trop de pétrole et le prix le prix dégringole. Un petit manque de pétrole et le prix s’envole. Ca ne facilite pas le lissage nécessaire des investissements. Et plus le pétrole devient complexe à extraire, plus la fenêtre de prix entre les exigences de l’industrie pétrolière et celles de l’économie réelle mondiale se réduit. Ca risque d’être sportif par la suite.

8. Plus quelques autres petits problèmes à régler

Et en plus, il faudra aussi investir massivement pour régler les problèmes climatiques….

L’Europe est au bord de l’explosion. Le manque de solidarité est assez criant dans la crise actuelle.

L’analyse de Coralie Delaume n’est pas très encourageante, mais elle est probablement lucide. Les allemands ne semblent pas prêts à la moindre solidarité. Les problèmes des migrants qui s’entassent de l’autre côté de la méditerranée, du conflit larvé avec la Turquie, ne sont toujours pas réglés. On risque d’avoir quelques turbulences. Autant le savoir. On pensait que 2019 avait été détestable avec les problèmes climatiques, les feux et les inondations à répétitions mais 2020 commence sur les chapeaux de roue.